Le secteur des néo-banques est en pleine effervescence. La mise en place de la DSP2 à la mi-septembre 2019 y est pour quelque chose. Deux nouvelles catégories d’acteurs voient le jour : les AISP (Account Information Service Provider) et les PISP (Payment Initiation Service Provider). Ce nouvel arsenal juridique, qui s’ajoute à la création des EME (Etablissements de Monnaie Electronique) permis par la DSP1, est sur le point de bouleverser les interactions avec les utilisateurs mais surtout, il participe au printemps des néo-banques.

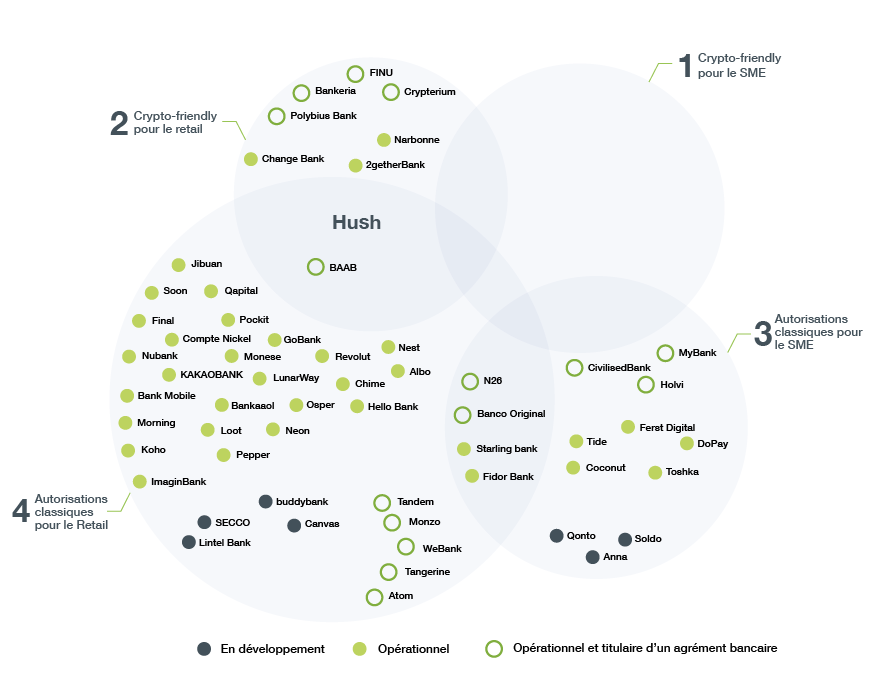

Celles-ci, start-ups, grandes banques ou grandes entreprises non bancaires, entendent s’imposer sur le nouveau marché de la banque de détail innovante. Ainsi N26, Monzo, Revolut ou encore Lydia ciblent les particuliers. Tandis que Qonto, Anytime et Margo Bank ciblent en priorité les startups, les commerçants et les professionnels.

Source https://www.culturebanque.com/innovation/panorama-neo-banques-france/

Les 460 millions d’euros levés par la licorne suédoise Klarna au mois d’août, ont marqué l’actualité et constituent une première dans l’importance des fonds levés, avec la possibilité d’un pivot vers les services bancaires aux particuliers, car l’entreprise possède déjà un établissement bancaire en Suède.

Retour sur les caractéristiques et les problématiques de ces nouveaux acteurs du marché financiers.

Un service minimum

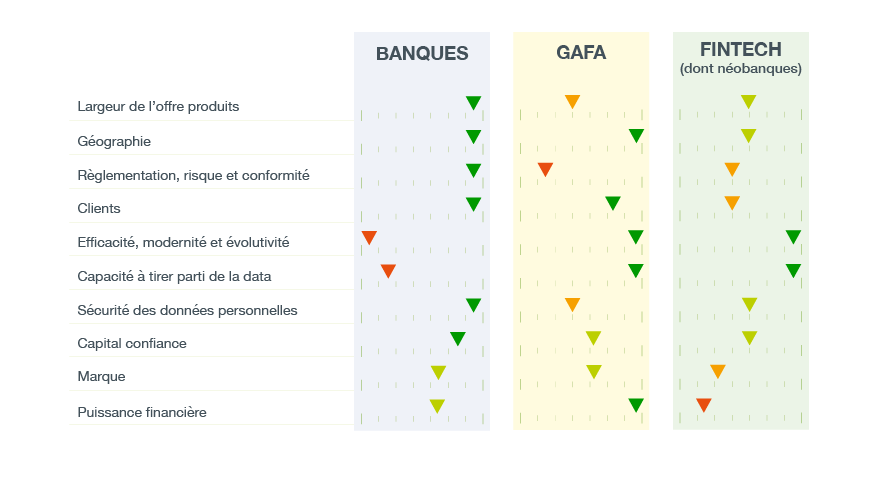

Du fait de la dématérialisation totale de leurs services, les néo-banques restent en partie imparfaites. Elles ne proposent pas tous les services d’une banque classique. Si elles ne peuvent pas encore les concurrencer ce n’est pas dû uniquement à un problème de délivrance de services ou réglementaire mais parce qu’elles manquent pour beaucoup de fonds propres. Lorsque la FinTech britannique Revolut lève 250 millions d’euros, la capitalisation de BNP Paribas est de 60 milliards !

De plus, un problème de confiance persiste pour l’utilisateur. Bien que les banques traditionnelles ne disposent pas d’une expérience utilisateur (UX) optimale, quoiqu’elles fassent des efforts en ce sens, leur panel de services compense. La banque traditionnelle demeure le modèle qui propose les trois piliers d’une banque de détail, à savoir :

- Epargner

- Se faire prêter de l’argent

- Pouvoir payer

Du côté des néo-banques, les avantages principaux affichés ne sont pas négligeables car ils facilitent au global le quotidien des clients. Elles proposent des applications mobiles de dernière génération avec des options innovantes, des cartes bancaires souvent gratuites et/ou dont le coût est franchement concurrentiel ; et surtout leur offre est accessible sans condition de revenus et sans dépôt initial… A contrario les inconvénients sont généralement un compte sans autorisation de découvert, l’impossibilité de dépôts de chèques ou d’espèce et un service client qui se limite à un Chatbot.

https://www.servicesmobiles.fr/les-neobanques-croissance-rapide-avec-une-app-43184/

Le problème de la sécurité

Monzo Bank a récemment tiré la sonnette d’alarme après avoir constaté une quantité croissante de fraudes. Elle a donc demandé à 480 000 de ses clients (2,6 millions au total) de changer leur code PIN. Ce problème de comptes affectés relève de la cybersécurité et témoigne de la vulnérabilité des datas. De la même manière, en mars 2019, Revolut a avoué de pas pouvoir bloquer des transactions suspectes sur sa plateforme. N26, licorne Allemande, a, quant à elle, annoncé la création d’un bureau dédié à la cyber-sécurité avec l’embauche de quelques 300 collaborateurs.

La data privacy reste au cœur des préoccupations de tout l’écosystème mais est un point noir pour les néo-banques, souvent bien plus vulnérables que les banques traditionnelles. Que ce soit en matière de lutte contre le blanchiment comme de protection des données personnelles, assurer la sécurité des opérations financières et des datas relève d’une nécessité absolue et fondamentale.

Comment les néo-banques s’envisagent-elles ?

La banque de détail n’a jamais été l’unique enjeu des activités bancaires. Mobilisant de nombreuses ressources coûteuses (humaines, immobilier, etc.), ce pan évolue drastiquement, s’adapte et se renouvelle. Pourtant les banques traditionnelles semblent de plus en plus délaisser cette activité manquant de rentabilité directe. Incontournables mais pas encore rentables, une question, donc légitime, se pose : quel modèle les néo-banques vont-elles adopter ? Gardons en mémoire qu’Orange Bank annonçait fin 2018 son ambition d’atteindre l’équilibre en 2023 au prix de lourdes pertes !

De plus, ces nouveaux entrants dans le paysage financier, posent une question sociétale de fond : l’inclusion financière. Les néo-banques étant digitale, elles participent à priori à une forme d’exclusion des populations peu technophiles ou n’ayant pas accès à Internet, aux connexions haut débit, à la téléphonie mobile, etc. De fait la clientèle majoritaire des néo-banques est constituée de jeunes, de voyageurs ou encore de professionnels.

Face à l’omnicanal et à la globalisation, trouver les bons partenaires

Issues d’un même vivier, les néo-banques, fintechs par excellence, surfent sur les technologies numériques innovantes pour optimiser les services financiers et réduire leurs coûts. Dans un univers où les enjeux d’innovation font loi, leur agilité et leur créativité constituent des forces.

Avançant main dans la main avec d’autres fintechs spécialisées, les néo-banques peuvent gagner du terrain et dépasser les obstacles du commerce moderne : l’omnicanalité et la globalisation des échanges. Les agrégateurs de services de paiement qui permettent une meilleure acceptation des moyens de paiement internationaux, peuvent les aider. En effet, dès lors que le partenaire agrégateur propose des solutions connectées aux réseaux on line et off line via les terminaux de paiement (TPE) en magasins, la néo-banque peut démultiplier son réseau d’acceptation de moyens de paiement et ainsi accélérer sa croissance.

En conclusion

Tandis que les banques traditionnelles accélèrent leur transformation digitale à grand renfort d’acquisitions et d’investissements technologiques, les néo-banques, plus exposées aux risques, n’offrent pas encore une stabilité à toutes épreuves. Rappelez-vous en début d’année la mésaventure de Metro Bank, au Royaume-Uni, qui voyait une chute près de 40% de son action après avoir déclaré s’être trompée dans ses obligations réglementaires et des résultats inférieurs au prévisionnel.

Pourtant il est un fait acquis que les néo-banques challengent le monde bancaire traditionnel en ce qu’elles proposent une plus grande agilité, des services associés à la mobilité et qu’elles sont moins onéreuses pour le consommateur. De plus la promesse faite du « data driven » laisse penser à une meilleure utilisation des données du client. Aussi, les néo-banques proposent une expérience utilisateur plus aboutie grâce à des plateformes développées suivant des méthodologies centrées sur les utilisateurs et à des technologies à la pointe de l’Etat de l’Art pouvant adresser l’omnicanal.

Quel sera l’acteur Européen qui, à l’instar d’un Alipay en Asie, proposera une solution de confiance fédératrice autour de ses services ? Les paris restent ouverts !

Par Jordan Graison, Head of Sales, Limonetik