La rentabilité n'est pas une priorité dans le SaaS, selon une analyse faite parBlossom Street Ventures, une société américaine de capital-risque qui se concentre sur les opportunités en phase intermédiaire. Les investisseurs parient sur l'avenir.

Selon les études menées par Gartner, le segment le plus important du cloud est le Saas avec 116 milliards de dollars fin 2020 contre 99,5 milliards de dollars en 2019. Le SaaS devient une norme. Les entreprises adoptent le SaaS pour améliorer leurs processus métier.

Mais la rentabilité est loin d’être au rendez-vous pour tous les éditeurs comme le constate Blossom Street Ventures (anciennement DAN Fund), une société de capital-risque de Dallas qui investit dans des entreprises en phase de démarrage par le biais de financements de série A ou B aux États-Unis et au Canada dans divers secteurs d'activité.

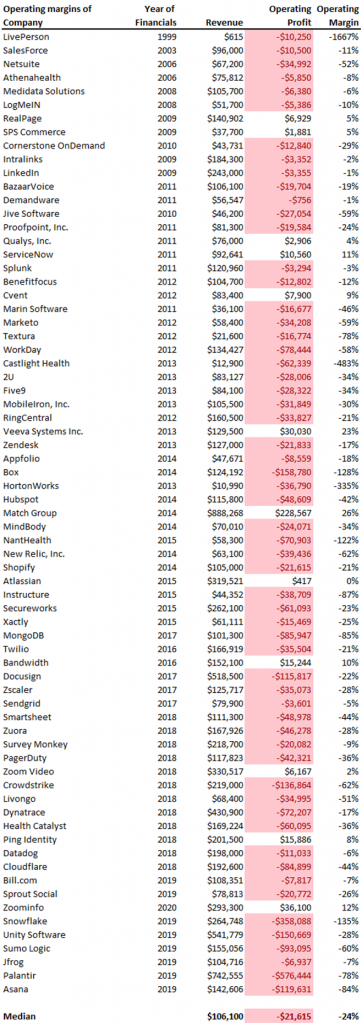

Sur les 71 introductions en bourse en mode SaaS, 59 d'entre elles n'étaient pas rentables au moment de leur introduction en bourse (83 %). « Il est clair qu'un certain niveau de rentabilité est acceptable tant que vous vous développez, mais quel est ce niveau ? »se pose à juste titre Blossom Street Ventures.

Peu d’entreprises rentables

Le niveau acceptable est de 3,5 : 1. « Nous arrivons à ce chiffre en nous référant au revenu d'exploitation médian et moyen qui est respectivement de -26 % et -31 %. Cela représente 3,8 fois le revenu par rapport au revenu d'exploitation et 3,2 fois, respectivement ».

Comme toutes ces entreprises sont très prospères (elles ont fait leur entrée en bourse), « on peut dire sans risque que tant que les revenus du SaaS augmentent bien et qu’elles conservent leurs clients, elles ont le « droit » de perdre de l'argent. Elles doivent simplement s’assurer de générer 3,5 x plus de revenus pour chaque dollar de perte », expliquent les analystes de Blossom Street Ventures.

Mais seules 8 des 36 entreprises (22 %) sont rentables, Zoominfo et Certara affichant les meilleures marges, à 32 % et 28 % respectivement.

Sur la médiane, la marge d'exploitation était de -24 %, ce qui signifie que pour chaque dollar de revenu, il y avait 0,24 dollar de perte d'exploitation.

Le plus alarmant selon ces analystes est la tendance des dix dernières introductions en bourse des éditeurs SaaS. Leur marge d'exploitation médiane était de -36 %. Snowflake a une marge d'exploitation de -135 %, Asana a une marge d'exploitation de -84 %, et Palantir arrive à -78 %. « Le marché n'a jamais autant pardonné les marges d'exploitation extrêmement mauvaises », lit-on dans son rapport.

Les analystes de Blossom Street Ventures n’apportent pas d’explications précises sur l’attitude du marché. Ils notent toutefois que « ces entreprises présentent quelques points communs : elles sont en pleine croissance, leurs clients sont principalement des entreprises attrayantes, elles conservent leur portefeuille clients (rétention nette de plus de 100 %) et elles ont presque toutes été soutenues par du capital-risque de niveau 1. Conclusion : les investisseurs pensent qu'il y a une voie vers la rentabilité ».