La FinTech est en plein essor, en raison des possibilités croissantes qu'elle offre aux institutions financières. Mais à l’intérieur de cette catégorie, c’est la RegTech (ou Regulatory Technology) qui affole les compteurs. Baptisée la « new Fintech », elle répond aux besoins des organisations de renforcer leurs obligations règlementaires.

La FinTech (Contraction de finance et technologie,) aide les organisations à améliorer leurs propositions clients tout en renforçant l'efficacité de leurs opérations.

Cette catégorie regroupe :

- Les Fintech BtoC : « néobanques », applications de paiement, outils de gestion de patrimoine…

- Les Fintech BtoB : services financiers aux entreprises ;

- Les Fintech BtoBtoC : plateformes de financement participatif, crowdlending, crowdequity (financement en capital) ;

- Les Insurtech : comparateur, assurance collaborative…

- Les Regtech : entreprises qui proposent des solutions technologiques afin d'améliorer les processus de conformité.

Il y a encore peu d’études sur ces activités en dehors des récapitulatifs sur les levées de fonds (pour information, Ledger est la FinTech française spécialisée dans la sécurisation des cryptomonnaies qui a réalisé le plus important tour de table en 2018 : 61 millions d'euros).

En 2018, Sia Partners-AEC Fintech avait étudié 80 sociétés européennes de Regtech. Plus d’un tiers (34,6 %) étaient spécialisées dans la gestion et le contrôle de l’identité (en s’appuyant sur des solutions basées sur l’IA) et plus d’un quart (27 %) se consacrait à la gestion du reporting réglementaire.

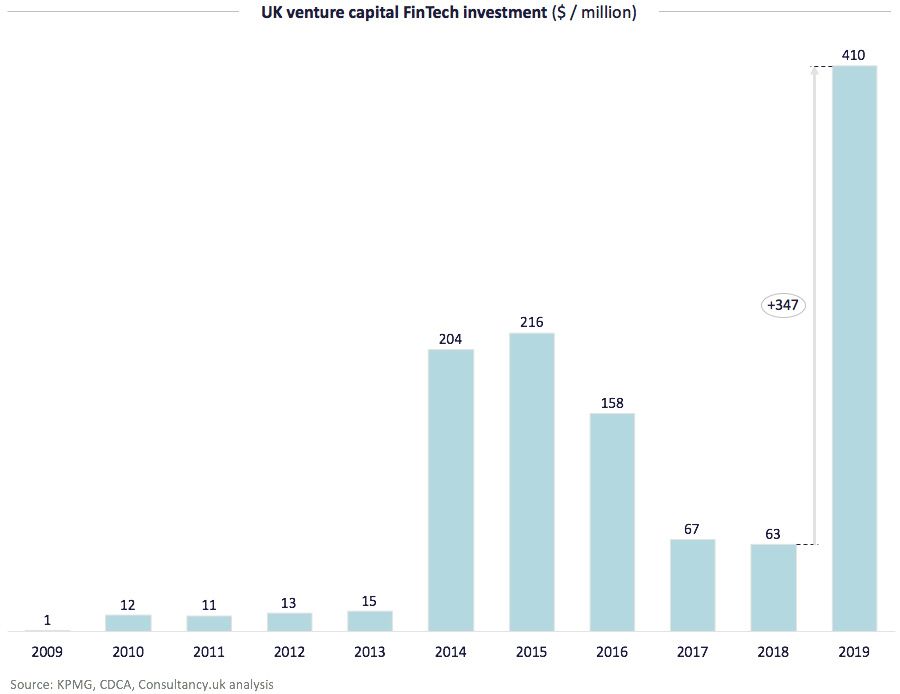

Cette étude précisait également que 47 % de ces RegTech étaient basés au Royaume-Uni. Les récentes études, dont celle de CDCA (Charles David Churchill Associates), sur l'évolution de la FinTech et du RegTech sur le marché britannique sont donc intéressantes à présenter.

Le Royaume-Uni abrite en effet la plupart des FinTechs avec un chiffre d'affaires moyen de 23 milliards d’euros cette année. C'est aussi au Royaume-Uni que les FinTechs ont récolté le plus de financement, devançant les États-Unis et la Chine avec environ 16 milliards d’euros. Et les investissements vont continuer.

Pour autant, l’avenir est difficile à imaginer précisément. Cette étude constate que la réglementation de la FinTech, par rapport aux grandes institutions financières, s'avère un problème pour les organismes de réglementation.

Et avec l'arrivée de nombreux poids lourds dans ce séducteur, comme Apple, l'avenir de la réglementation FinTech est encore très incertain. « L'entrée audacieuse d'Apple dans l'espace FinTech pourrait nécessiter des mesures réglementaires supplémentaires afin de mieux protéger les données des utilisateurs et d’afficher des conditions et des services plus explicites », prévient CDCA.

Une étude menée par Industry Sandbox Consultation a montré que les meilleures institutions financières ont accru leur utilisation des services FinTech, en particulier dans le domaine du développement des affaires.

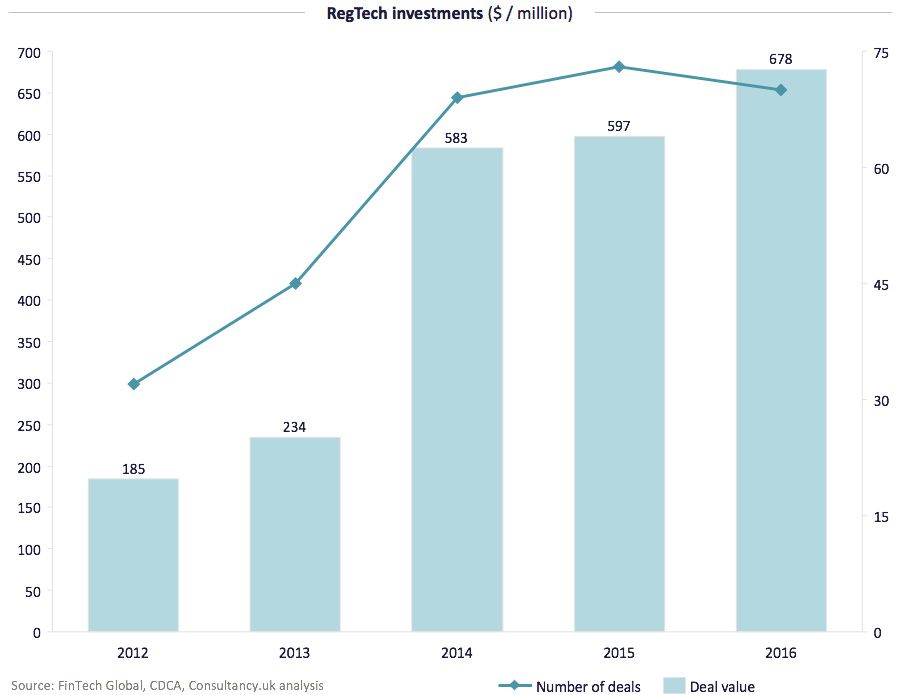

La prochaine étape devrait être la forte croissance de la RegTech. Cette sous-catégorie de la FinTech facilite l'utilisation des nouvelles technologies afin de se conformer aux exigences réglementaires actuelles ou futures.

Les outils des RegTech peuvent aider les entreprises à surveiller leurs fournisseurs et à gérer leurs relations avec eux en les aidant, par exemple, à tenir des registres détaillés de leurs interactions.

Une étude de KPMG indique que d'ici 2020, la RegTech représentera jusqu'à 34 % de toutes les dépenses réglementaires.

Il n'est donc pas surprenant que les chiffres de croissance de RegTech soient aussi élevés. Ce marché devrait atteindre les 12,3 milliards de dollars d'ici 2023. Le taux de croissance annuel composé (TCAC) devrait être de 23,5 % jusqu'en 2023.

Source : CDCA