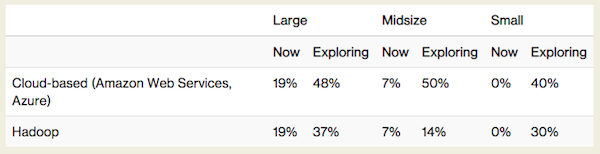

Si moins d’une grande entreprise sur 5 utilise actuellement un fournisseur de cloud, Amazon Web Services et/ou Microsoft Azure, pour gérer ses données volumineuses, elles sont 48% à explorer des approches de gestion des données basées sur le cloud.

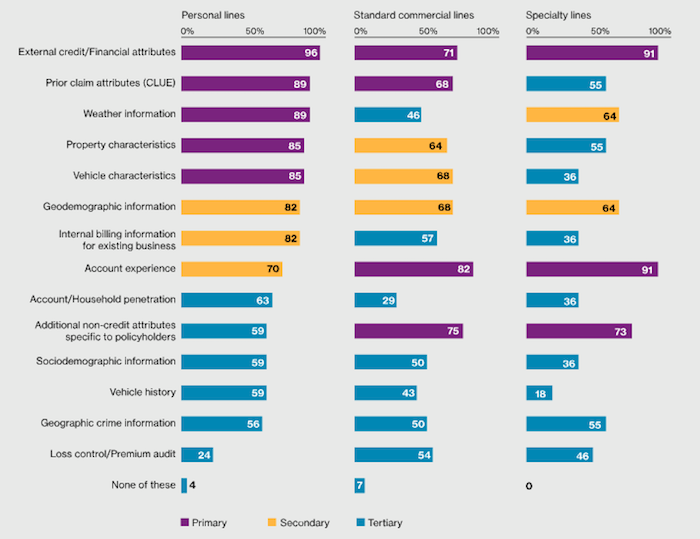

Reposant sur le monde de l’assurance de dommages, l’étude en référence menée par Willis Towers Watson vient tout d’abord rappeler la diversité et la multiplicité des types et sources de données sur lesquels s’appuient ces grandes entreprises pour disposer d’un éventail de données à analyser.

Quelles données internes et externes sont les plus utiles pour l’assurance ?

Les entreprises engendrent des volumes et une variabilité des données qu’il est de plus en plus difficile de gérer avec les capacités internes, SI et réseaux. C’est pourquoi les DSI des assureurs explorent activement les technologies qui leur permettront de gérer le Big Data, avec un net focus sur le cloud et Hadoop.

Approches évolutives de la gestion du Big Data (par taille d'entreprise)

Parallèlement, les attitudes envers les techniques de modélisation utiles pour la tarification, les réclamations et le marketing évoluent également. Alors que les modèles linéaires généralisés et les analyses unidirectionnelles utilisés par la majorité des entreprises sont toujours considérés comme les principales méthodes permettant de les faire évoluer, environ un quart des entreprises interrogées cherchent à augmenter leur capacité de modélisation au cours des deux prochaines années. Avec des méthodes comme les arbres de décision, les forêts aléatoires et les réseaux de neurones.

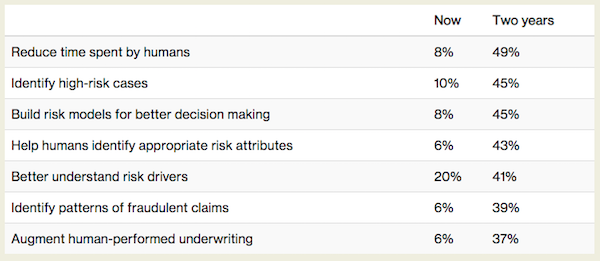

Comment IA et ML devraient rationaliser les processus ?

L'Intelligence Artificielle (IA) et l'apprentissage automatique (ML ou Machine Learning) s'assurent une place dans la chaîne de valeur de l'assurance, souvent poussés par les InsurTech. Les tendances récentes mettent davantage l'accent sur la prise en charge des opérations de back office parmi les entreprises d'InsurTech et s'éloignent des applications perturbant le marché et faisant face aux clients, qui entraînent souvent d'importantes barrières à l'entrée.

En règle générale, l'objectif opérationnel sous-jacent est une automatisation accrue qui améliore les modèles commerciaux et réduit considérablement les coûts d'un portefeuille de produits à l'autre. Cela se reflète dans la manière dont les entreprises affirment utiliser et s’attendent à utiliser les technologies d’IA et de ML au cours des deux prochaines années.

Quels sont les principaux problèmes qui empêchent de se concentrer davantage sur les données ?

L’expérience montre que le top des analyses s’appuie autant sur la culture et la stratégie que sur les outils et les personnes qui les rendent possibles. La volonté et la capacité des organisations d'être basées sur les données sont des facteurs importants. Ainsi les réseaux informatiques et la connectivité sont les principaux obstacles à surmonter.

Cependant, nombreuses sont les entreprises qui admettent que des efforts sont encore nécessaires pour améliorer la compréhension des résultats d'analyse avancés par ceux qui les utilisent au sein de l'entreprise. 83% des personnes interrogées ont qualifié leurs capacités actuelles de ‘modérées’ ou ‘limitées’. Les avantages des analytiques seront probablement difficiles à obtenir si les entreprises ne peuvent pas accéder aux données et les utiliser au bon moment, au bon endroit et déployer les données aux bonnes personnes, y compris le client final, et cela de manière compréhensible.

Source : Etude “Advanced analytics and the future: Insurers boldly explore new frontiers”, extrait du “2017/2018 P&C Insurance Advanced Analytics Survey Report (U.S.)” de Willis Towers Watson (cliquer ici)

Image d’entête 1072060600 @ iStock Photo z_wei