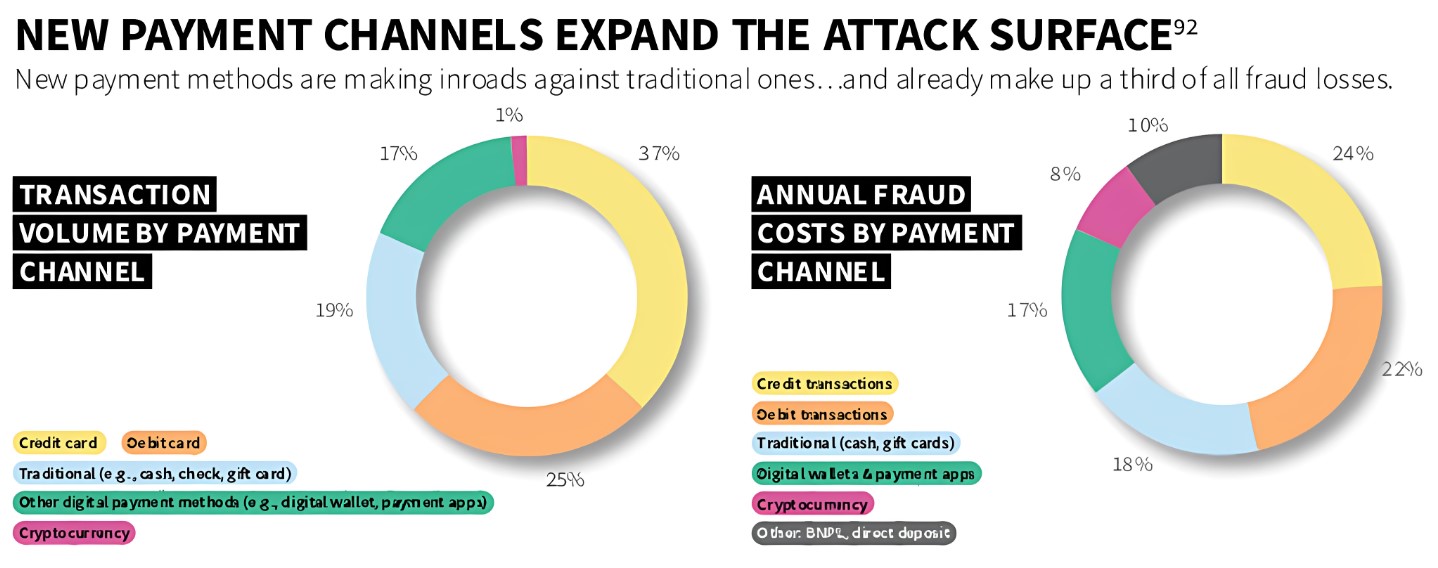

« En réponse, les régulateurs et les banques centrales mettent en place des systèmes, tels que les canaux de paiement instantané, qui facilitent les transactions », a déclaré Stephen Topliss, vice-président de la fraude et de l’identité, LexisNexis Risk Solutions.

Leur dernier rapport, « Global State of Fraud and Identity » constate en effet que l’adoption d’outils d’IA pour faire proliférer le phishing, les deepfakes et d’autres escroqueries érode la confiance des consommateurs dans les services numériques.

Taux de capture des fraudes

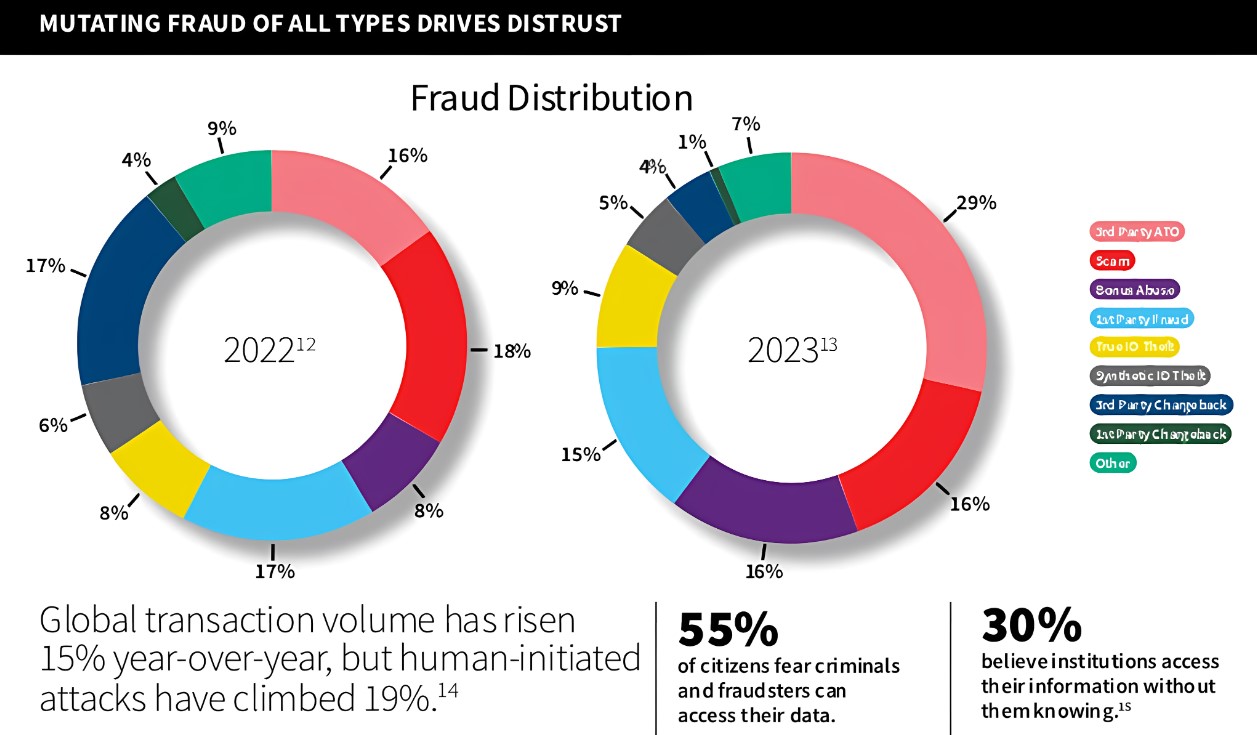

Selon l’analyse de la plateforme LexisNexis Digital Identity Network, les attaques frauduleuses mondiales ont augmenté de 19 % d’une année sur l’autre. Mais ce rapport révèle comment les entreprises peuvent instaurer une confiance numérique solide et prévenir la fraude avant qu’elle ne se produise grâce à des renseignements collaboratifs sur l’identité numérique.

Pour preuve, ce document détaille plusieurs exemples de réussite, dont celui d’une organisation qui a porté le taux de reconnaissance des clients à 94 %. Une autre organisation a intégré l’identité numérique et l’intelligence de l’adresse e-mail pour augmenter d’un quart (26 %) les taux de capture des fraudes.

Le rapport explore également l’impact de l’activité criminelle sur la confiance des consommateurs, aggravé par le fait que moins de 10 % des mules financières identifiées par les forces de l’ordre sont arrêtées et moins de 1 % sont inculpées.

L’adoption rapide par les fraudeurs de technologies basées sur l’IA pour automatiser le phishing et les deepfakes contribue à rendre les escroqueries plus efficaces et plus convaincantes, érodant ainsi la confiance des consommateurs

dans les services numériques.

Prévention de la fraude

Un réseau collaboratif partagé permet aux organisations de signaler les activités suspectes et les cas de fraude confirmés aux autres membres, afin de compliquerla tâche des fraudeurs.

Il peut s’agir de données sur l’appareil utilisé, d’adresses IP et d’autres signaux numériques, ainsi que de l’adresse e-mail fournie. L’analyse du risque potentiel associé à ces signaux peut considérablement améliorer l’efficacité des organisations à capturer les transactions à haut risque.

Dans un cas, une grande banque mondiale a multiplié par 17 (1700 %) sa capacité de détection. Dans un autre cas, un émetteur de cartes a amélioré son évaluation des risques par un facteur de 23 (2300 %). Dans les deux cas, des données collaboratives

ont été utilisées.

Malgré cela, seulement six organisations sur dix (60 %) ont mis en place des solutions technologiques de prévention de la fraude sur tous les canaux de transaction, et seulement une organisation sur quatre (27 %) dans les régions EMEA et APAC utilise des consortiums ou des initiatives d’échange de données dans le cadre de leurs activités

de prévention de la fraude.